Benvenuti in Perturbationland!

Pensavate di regalare ai vostri bambini una playstation nuova per Natale? Probabilmente sarete delusi… Tranquilli: non si tratta di un guasto alla slitta di Babbo Natale, ma più prosaicamente mancano i microchip necessari per produrla. Oggigiorno milioni di prodotti, dai computer ai telefoni cellulari e dalle lavastoviglie alle automobili, funzionano anche grazie ai semiconduttori. E proprio adesso, la produzione globale è largamente insufficiente a soddisfare la domanda: a causa di questo sbilanciamento. Per non citare che alcuni esempi famosi: Iveco, Toyota, Ford e Volvo hanno dovuto programmare delle chiusure di alcuni stabilimenti, e non sono le uniche grandi aziende ad averlo fatto: la crisi è molto più vasta di così: perché ha, oppure avrà effetti in più di 160 settori industriali diversi, con un danno economico stimato in 110 miliardi di dollari.

Ma cosa è successo, e come è stato possibile arrivare a questo punto? Le supply chain internazionali, costruite in decenni di crescente globalizzazione, sino ad oggi avevano dato prova di grande efficacia ed efficienza: perché quindi adesso sono entrate complessivamente in affanno? In realtà il problema non è limitato ai soli semiconduttori: la produzione non riesce a soddisfare la domanda, i trasporti non riescono a stare dietro alla produzione e mancano la manodopera e le fonti di energia necessarie per molti processi fondamentali, in quello che sembra uno squilibrio globale tra domanda e offerta, in cui miliardi di consumatori vogliono acquistare dei beni ma il sistema economico mondiale non è in grado di produrli con i ritmi richiesti. Questa è una crisi composta da molte crisi messe insieme, ed il sistema è a tal punto complesso ed interconnesso che risulta difficile raccapezzarcisi anche per gli esperti.

Per iniziare a spiegare cosa è successo, cominciamo pure dai semiconduttori. Questo settore ha conosciuto un picco di domanda nel corso dei lock-down del 2020, vista, da un lato, l’esigenza di miliardi di scolari e lavoratori a livello planetario di svolgere le proprie attività online, anziché in aula oppure in ufficio e dall’altro, la scelta di tanti consumatori di dotarsi di device più sofisticati per l’intrattenimento domestico, tutti prodotti basati sui chip. Quando la domanda di altri prodotti (soprattutto le automobili) è ripresa, senza che la forte richiesta di apparecchiature per il peronal computing e lo home entertainment venisse meno, il picco è stato semplicemente impossibile da fronteggiare. Produrre microchip richiede un processo tecnologicamente molto complesso, con più di 500 diverse operazioni, su scala microscopica e con condizioni di tecnologia e controllo qualità estreme. Ovviamente, di fronte alla crescita della domanda i produttori di semiconduttori hanno reagito varando ambiziosi piani di investimento, ma purtroppo i “Fab” di semiconduttori sono tra le fabbriche più capital intensive al mondo, richiedendo investimenti di molte centinaia di milioni oppure addirittura di miliardi di Euro, oltre ad almeno 2 anni di tempo, per essere pienamente operative: ecco perché questo sbilanciamento durerà a lungo.

Una famosa battuta di qualche decennio fa diceva che “la fortuna è cieca, ma la sfiga ci vede benissimo”. Ed infatti agli effetti sopra descritti che hanno esaltato la domanda si sono sommati anche alcuni eventi sfortunati che hanno limitato la produzione: nell’inverno del 2021 in Texas una eccezionale nevicata; poco dopo in Giappone un incendio in un grosso impianto, e successivamente un’eccezionale ondata di caldo a Taiwan (che realizza circa il 60% della produzione mondiale) ed alcuni focolai pandemici in Sud Corea (che sviluppa un altro 20% dei volumi produttivi mondiali) hanno causato significative perdite di capacità, versando ulteriore benzina sul fuoco della shortage già in atto. Ma è stata solo sfortuna? Si potrebbe anche provare ad argomentare che la produzione mondiale di chip è una delle più concentrate al mondo, dal punto di vista sia geografico, sia aziendale, e quindi è estremamente soggetta a perturbazioni che tocchino le poche aziende ed i pochi paesi che sviluppano il grosso della produzione.

Tutto ciò ha portato le aziende produttrici ad accumulare portafogli ordini stratosferici per questo settore: l’ultimo rapporto di Sourcengine parla infatti di lead time di consegna che nel caso più ottimistico richiedono da 12 a 20 settimane, ma si possono estendere fino a 45 settimane per le memorie SRAM ed EPROM e addirittura a 52-55 settimane per i processori a 32 bit. Colpisce ancora di più che tutti questi lead time siano ulteriormente in crescita. Vista la situazione, non è lecito attendersi una soluzione della crisi prima di fine 2022 o più credibilmente prima dell’inizio del 2023, quando i primi impianti nuovi cominceranno ad entrare in funzione, ed è più che verosimile che ancora per diverse settimane o alcuni mesi le cose peggiorino.

Supply chain internazionali colpite da una serie di perturbazioni globali

In realtà, guardando più in ampio, dobbiamo ammettere che, anche chi come noi ha studiato per decenni le complesse dinamiche connesse alle catene di fornitura internazionali, ed i rischi ad esse connessi, si ritrova come un principiante nell’attuale contesto super-perturbato. La crisi dei semiconduttori descritta sopra è infatti solo la parte più visibile di un immenso iceberg: perchè siamo di fronte ad una combinazione di perturbazioni globali a dir poco inaudita che da mesi sta rovinando il sonno degli imprenditori, degli amministratori delegati e dei direttori degli acquisti, della produzione e delle vendite di mezzo mondo.

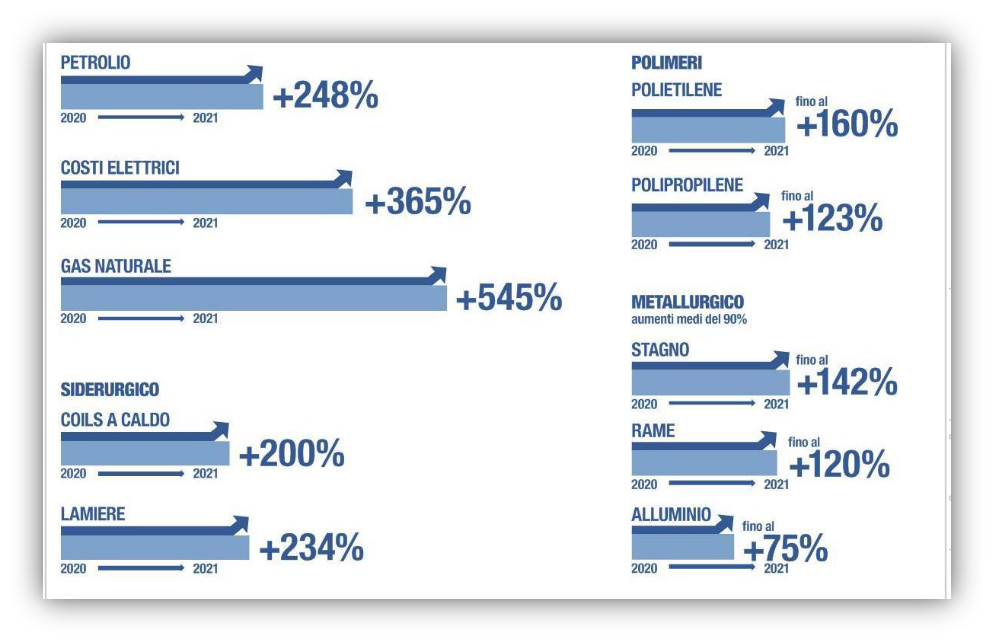

Anzitutto, ci troviamo di fronte ad uno dei periodi di più intenso e generalizzato rialzo dei prezzi di quasi tutte le materie prime (figura 1). Per non citare che alcuni dati significativi: il prezzo del gas naturale è aumentato più di 6 volte; coil e lamiere d’acciaio più che triplicati; polimeri abbondantemente più che duplicati, i principali metalli non ferrosi ben più che raddoppiati.

La combinazione di rincari su energia e materie prime impatta sulle catene del valore

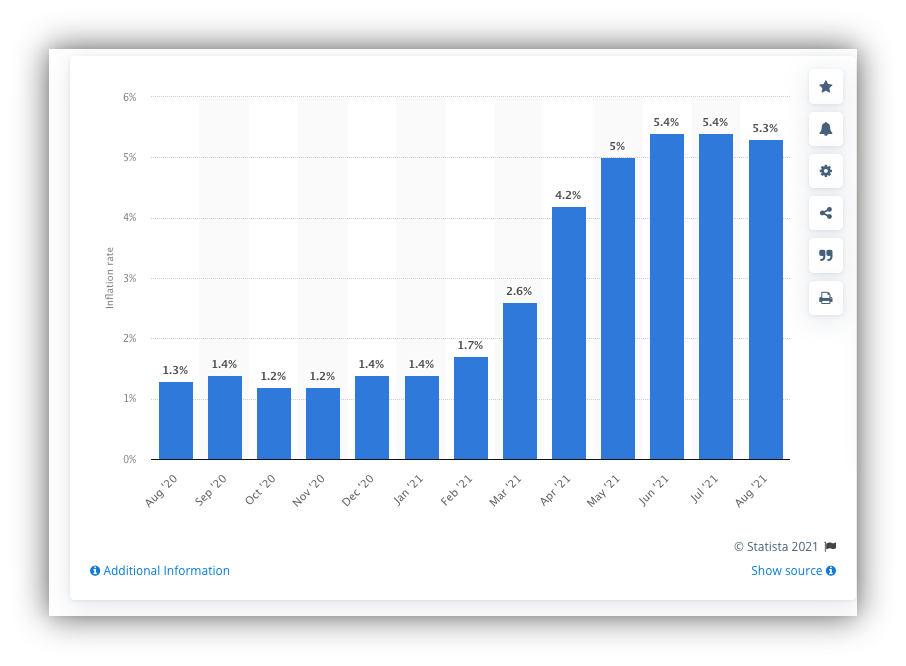

Non è necessario un dottorato in Macroeconomia per rendersi conto che prima o poi la combinazione di energia e materie prime care percorrerà le catene del valore verso il basso, e farà sentire il proprio effetto sulle tasche dei consumatori finali, sotto forma di spinta inflattiva. Anzi: questo sta già accadendo da qualche mese a questa parte negli Stati Uniti, dove l’aumento dei prezzi è passato dal 1,2-1,4% su base annua del 2020 (in realtà un valore pressoché stabile negli ultimi anni) all’attuale 5,3-5,4% (figura 2).

Ulteriore criticità: la crescita dei prezzi dei trasporti marittimi

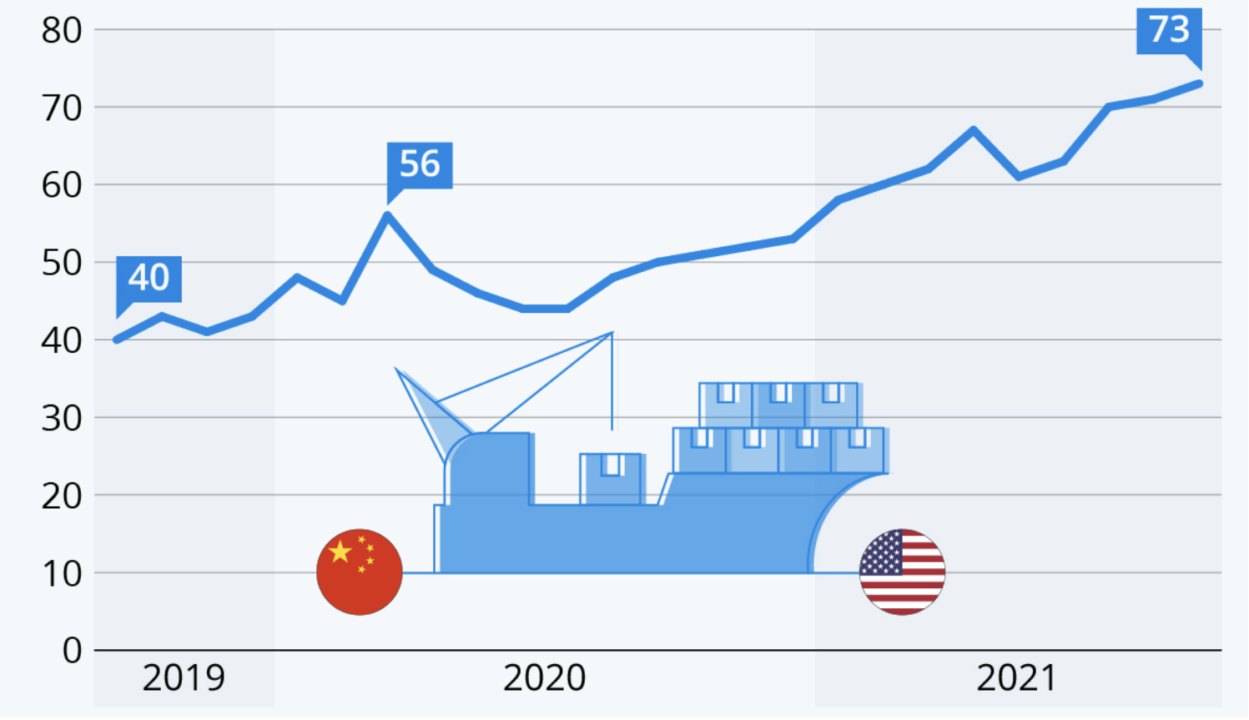

In combinazione con il rincaro dei materiali energetici ed industriali, si verifica anche una crescita dei prezzi dei trasporti marittimi di inaudita violenza: il Baltic Dry Index – che sintetizza l’andamento dei noli delle principali navi cargo per il trasporto di carichi secchi e sfusi come il minerale di ferro, il carbone e i cereali – da metà maggio 2020 a tutt’oggi segna +690%. Il World Container Composite Index – che intercetta i valori di noleggio sulle principali rotte di navi portacontainer – esprime in media un +381%: un dato ai massimi storici, che vede gli incrementi più consistenti sulle rotte Shanghai-Rotterdam (+625%) e Shanghai-Genova (+516%). Contemporanea-mente, quasi raddoppiano i tempi di transito dalla Cina ai paesi occidentali (figura 3), sia per la mancanza di container, sia per le frequenti soste delle navi in attesa di carico-scarico: secondo Bloomberg il numero di navi in attesa alla fonda davanti ai grandi porti Californiani è infatti inusualmente elevato (negli ultimi giorni di settembre erano più di 80).

Le cause? Un effetto del fortissimo sbilanciamento tra domanda ed offerta

E perché mai è successo anche questo disastro proprio nell’infrastruttura logistica che è alla base del commercio internazionale? Qui la spiegazione diventa meno limpida e lineare rispetto a quella dei semiconduttori, ma proviamoci ugualmente: nuovamente si è trattato di un fortissimo sbilanciamento tra domanda ed offerta. Il sistema produttivo globalizzato si basa sullo spostamento di enormi e crescenti quantitativi di merci da una parte all’altra del globo: ad esempio, per vendere un computer portatile in Europa è necessario assemblarlo in Cina, dove devono arrivare i microchip da Taiwan, lo schermo LED dalla Corea del Sud, i componenti chimici dall’Europa ed altre parti elettroniche dagli USA. Quindi, la crescita della domanda mondiale di beni che abbiamo sopra descritto ha anche portato ad una crescita della domanda di servizi trasporto, tipicamente dal Lontano Oriente (dove molti prodotti vengono fabbricati) ai mercati ricchi dell’Occidente (in particolare Europa e Nord America) dove la gran parte di questi beni vengono acquistati. Contemporaneamente, però, la pandemia ha portato ad una contrazione della capacità di trasporto, riducendo sia il numero di container a disposizione, sia la consistenza numerica delle flotte di navi mercantili, sia infine la capacità operativa dei molti porti. E per quale motivo? Vediamolo.

Anzitutto, per lo stimolo della crisi sanitaria, molti container sono finiti nei porti sbagliati: ad esempio, sono stati spediti dalla Cina e dagli altri Paesi del Far East carichi di mascherine, gel igienizzanti ed altri materiali sanitari verso paesi che non esportano nessun materiale verso il lontano oriente. Far tornare i container vuoti è antieconomico e così molti di questi container sono finiti virtualmente fuori dal circuito della logistica internazionale. Nel frattempo, nei mesi dell’inverno e della primavera 2020, in cui i livelli di domanda di trasporto per i beni non sanitari erano momentaneamente crollati a causa dei vari lock-down decisi dai governi nelle diverse economie sviluppate (prima Cina e poi Europa e Nord America), le navi più vecchie sono state tolte dall’esercizio e smantellate o avviate ad un lungo processo di rimessa a nuovo, riducendo così la capacità totale di trasporto. Si pensava che il calo della domanda fosse strutturale e che sarebbe durato numerosi mesi: ma la previsione era sbagliata e già nella tarda primavera del 2020 la domanda riprendeva con una vivacità imprevista, ponendo il sistema internazionale dei trasporti marittimi in forte crisi. Come se non bastasse, l’attività di molti porti, soprattutto sulla costa Pacifica degli USA, è stata significativamente rallentata dall’assenza dal lavoro di diversi operatori portuali, in parte in quarantena in quanto ammalati di COVID, ed in parte semplicemente costretti a casa per seguire i figli durante i mesi di didattica a distanza. Un cocktail esplosivo: mettete una consistente parte di riduzione del numero di container, aggiungete due parti di riduzione del numero di navi ed una parte di porti a rilento; aggiungete una spruzzata di domanda in aumento, ghiaccio tritato a volontà et voilà… l’aumento dei prezzi di trasporto è servito.

Va anche sottolineato che le navi ed i container in transito o in attesa di carico o scarico in porto sono navi e container improduttivi sia verso di NOI, paesi occidentali, sia verso di LORO, paesi del Far East. Quindi, se la middle class Americana o Europea non potranno avere per Natale l’ultimo modello di video a 90 pollici e ad altissima definizione Made in Korea, oppure il tagliaerba robotizzato Made in China, allo stesso modo la Upper Class del Sudest Asiatico non potrà brindare con pregiato Champagne Francese, mentre scarta sotto l’albero l’ultimo capo di Armani. E l’estesissima middle e lower class di quei Paesi non potranno fare affidamento sulle consuete quantità di soia Americana e frumento Argentino. Uno pari, e palla al centro…. O meglio, -1 pari.

Altri imprevisti: l’aumento del prezzo del legname, gli effetti delle plastic taxes e la penuria di pallet

Ma non è tutto… nel frattempo, alla scarsità di navi porta-container e di container, si aggiunge anche la penuria di pallet: indovinate perché? Esatto: la crescita astronomica dei prezzi del legname, a quanto pare un bel +400%. Ma anche altri materiali di confezionamento stanno seguendo la stessa traccia dei pallet, per esempio le scatole di cartone ondulato, il cui prezzo si è alzato almeno del 50% a livello globale, a fronte di un balzo notevolissimo della domanda a livello complessivo, a sua volta motivato da un lato dal boom degli acquisti online e dall’altro da un progressivo shift dalla plastica al cartone visto che in molti Paesi sono state varate “plastic taxes“ che limitano o disincentivano l’utilizzo di plastiche monouso. Scommettiamo che anche le scatole in cartone ondulato nei prossimi mesi subiranno la medesima impennata dei prezzi e shortage dei pallet e dei container?

Vogliamo provare a trarre una conclusone generale? Sicuramente una delle radici di queste gigantesche perturbazioni è stata la pandemia. Due mesi di (quasi completo) stop produttivo in Cina, seguiti da quasi 3 di analogo lock-down in Europa e Stati Uniti non potevano non produrre un’onda immensa nei mercati mondiali. L’interruzione della produzione nelle fasi a monte delle filiere produttive, tipicamente localizzate nel Far East, ha forzato le fasi a valle, che magari erano ancora funzionanti, a prosciugare le scorte: così quando la domanda è progressivamente ripresa, gli ordini verso gli stadi a monte sono schizzati su picchi mai visti prima: infatti occorreva non solo soddisfare la domanda del mercato, ma anche ricostituire il running inventory, quelle scorte dislocate nei vari stadi delle filiera che consentono di assorbire le piccole oscillazioni della domanda senza interrompere la catena del valore. La ripresa della domanda in molte merceologie e comparti è stata violenta e per certi versi inattesa: in parte perché i consumatori più fortunati, che non hanno sperimentato una contrazione del proprio reddito, appena è stato possibile hanno usato il surplus di risparmio che era stato generato dall’impossibilità di spendere durante i vari lock-down. Ed in parte perché l’helicopter money distribuita con larghezza dai diversi governi (soprattutto quello Americano) per rivitalizzare l’economia e ricompensare chi invece aveva sofferto gravi perdite ha effettivamente fatto il proprio lavoro, stimolando soprattutto gli investimenti infrastrutturali nei settori dei beni strumentali.

Una ripresa che deve limitare i consumi di energia e privilegiare le rinnovabili

Contemporaneamente, i picchi produttivi eccezionali del 2021 hanno silenziosamente ma inesorabilmente eroso i livelli pianificati di produzione di energia in Cina: raggiunto il limite massimo indicato dagli obiettivi draconiani carbon free imposti dal governo cinese, la NDRC, la Commissione Nazionale per lo Sviluppo e le Riforme a metà Agosto ha chiesto a importanti centri industriali del Paese, tra cui quelli dello Jiangsu, Guangdong e Hubei, di limitare i consumi di energia a qualsiasi costo, anche chiudendo gli stabilimenti più energivori. Misure drastiche, che hanno già colpito tra gli altri Apple, Tesla, Microsoft, HP e Dell, oltre a interrompere la produzione dei principali fornitori di packaging e test di chip al mondo come Qualcomm, Nvidia e Intel. E si chiude il cerchio…

Giunti a questo punto dell’analisi, ci siamo ormai resi conto che la situazione è così aggrovigliata e ricorsiva che risulta quanto mai difficile distinguere le cause dagli effetti: ad esempio la causa della energy shortage sperimentata da questo agosto in Cina sono le limitazioni draconiane imposte dal Governo cinese per arrivare entro il 2060 alla carbon neutrality, il picco della domanda del 2021 oppure l’eccezionale ondata di caldo sperimentata dalla regione meridionale dello Guangdong? E quindi, il blocco energetico è causa oppure effetto del generalizzato fenomeno di shortage?

Ed è oggettivamente difficile anche comprendere quali degli aspetti di questa crisi che abbiamo descritto sono strutturali, e quali invece sono legati a comportamenti emozionali oppure a fattori transitori. Ad esempio, l’eccezionale picco della domanda sperimentato nel 2021 è più legato ad una crescita economica strutturale, alla necessità di “riempire” delle filiere produttive che la precedente fase pandemica aveva svuotato (in questo caso un effetto chiamato “bullwhip”, ben noto agli studiosi di supply chain), all’accaparramento “speculativo” delle risorse posto in atto dagli operatori economici più consapevoli che si stava avvicinando un forte rialzo dei prezzi, oppure al “helicopter money”? E questa domanda ci porta direttamente alla successiva: quindi, l’eccezionale aumento dei prezzi che abbiamo visto, è una causa della crisi, oppure un suo effetto? Tutte domande alle quali (forse) riusciremo a dare una risposta tra qualche anno, quando tutte queste vicende saranno diventate storia e potranno essere rianalizzate in prospettiva.

Per chiudere l’analisi del contesto, alla serie impressionante di problematiche globali che abbiamo delineato, si aggiunge anche una lunga lista di impicci locali e regionali, che non migliorano certo la situazione. In Gran Bretagna la carenza di personale addetto alle consegne, quantificata in almeno 80.000 unità, genera rallentamenti nella distribuzione di carburante e generi alimentari, con carenze registrate in tutto il Paese di queste ed altre merceologie essenziali. In molti Paesi i consumi, la produzione e la logistica vengono (o sono stati) rallentati periodicamente dai lock-down o comunque da regimi restrittivi legati all’aumento locale dei contagi, ben oltre il famigerato inverno-primavera 2020. Ad esempio, bar e ristoranti sono rimasti chiusi a lungo in molti Paesi e questo ha riorientato la domanda di generi alimentari, inaridendo il canale HoReCa e stimolando un boom della domanda della GDO, con impatti molto rilevanti sia sulla produzione sia sulla distribuzione, anche se complessivamente il volume economico non è poi cambiato di molto. Qualche mese fa una nave incagliata per un paio di settimane nel canale di Suez ha tenuto i logistici di mezza Europa con il fiato sospeso. Nella scorsa estate intere regioni della Germania e di altri Paesi dell’Europa Centrale sono state devastate da disastrose esondazioni legate a piogge violente e prolungate, determinando la chiusura di molti stabilimenti produttivi in alcune tra le regioni con maggiore densità industriale al mondo.

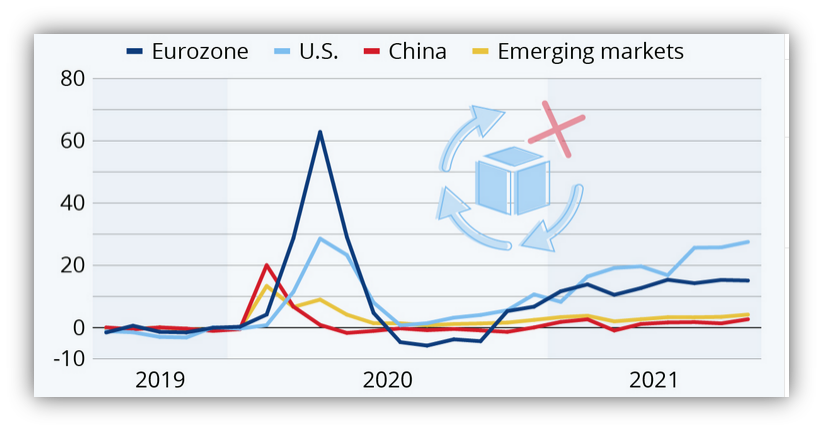

Nord America ed Eurozona “trascinano” la classifica delle interruzioni

Insomma, gli intoppi, sia globali sia locali, delle supply chain internazionali stanno nettamente aumentando: la statistica proposta in figura 4 rende conto di ciò: dopo la singolarità costituita dal picco corrispondente alla prima ondata della pandemia, chi si aspettava un progressivo ritorno alla normalità è rimasto deluso. E sono proprio il Nord America e l’Eurozona, ossia le aree economicamente più sviluppate del mondo, a trainare la classifica delle interruzioni.

Prosegui la lettura per analizzare le possibili soluzioni nell’articolo: Resilienza: la parola d’ordine per portare le supply chain internazionali fuori da “Perturbationland”

Immagine fornita da Shutterstock