Dopo aver spiegato nei precedenti articoli cosa è il rischio di fornitura e la metodologia di indagine con cui la ricerca arriva a mapparne lo stato dell’arte nelle aziende manifatturiere italiane, entriamo ora nel merito dei risultati, partendo, da questo articolo, con la descrizione puntuale del campione di analisi.

Abbiamo visto come la stima del rischio di fornitura passi attraverso un accurato calcolo da un lato della probabilità di interruzione della catena di fornitura e dall’altro del costo derivante da tale interruzione. Saper stimare con chiarezza e completezza questo rischio è il fondamento da un lato per essere coscienti delle criticità presenti e dall’altro per poterle affrontare, con interventi volti sia a ridurre la probabilità di accadimento (prevenzione) sia a ridurre la magnitudo del danno provocato (mitigazione).

La ricerca, svolta dal Laboratorio RISE dell’Università di Brescia insieme alla spinoff accademica IQ Consulting, di cui andremo a descrivere i risultati nei prossimi articoli, nasce proprio con l’obiettivo a). di ricostruire lo stato dell’arte su questo tema nelle aziende manifatturiere italiane e b). di quantificare gli impatti che un’interruzione di fornitura può provocare.

2). Le aziende rispondenti

Le 98 risposte complete ottenute coprono tutte le diverse dimensioni che andremo a toccare, sia dal punto di vista delle caratteristiche delle aziende oggetto di risposta, sia per quanto concerne i rispondenti, sia infine cercando di ricostruire settori e tipologie delle reti di fornitura.

2.1). Forma societaria

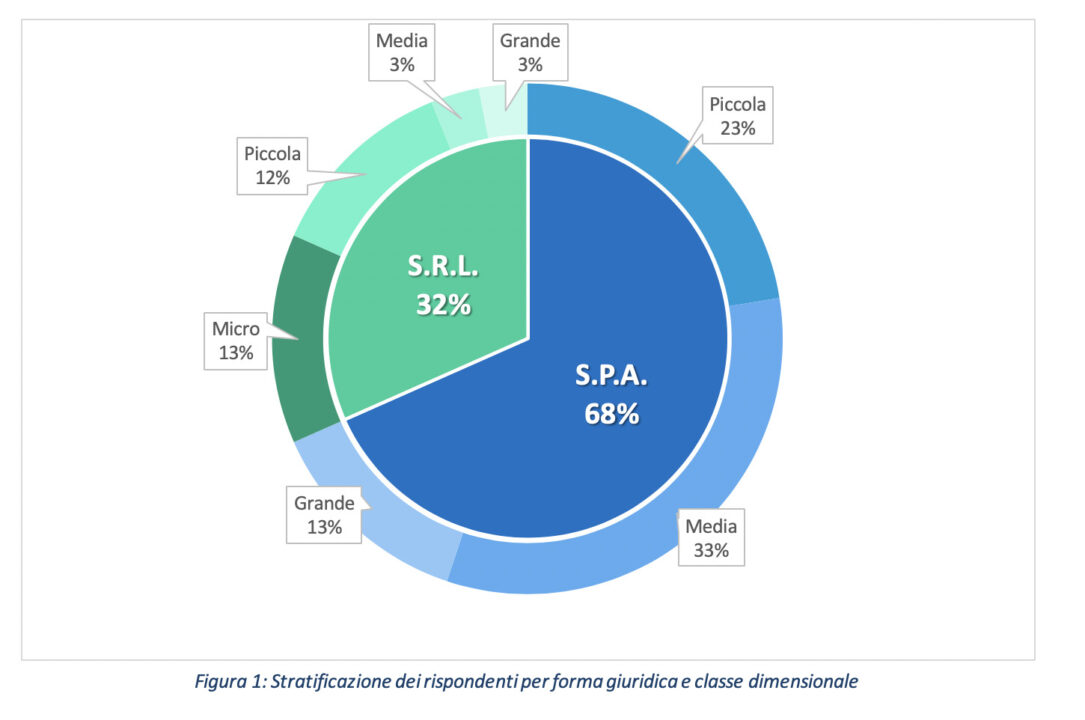

Per ogni impresa appartenente al campione dei rispondenti, ricavando i dati dal database online AIDA, è stata ricostruite la forma societaria. La figura 1 Illustra la stratificazione del campione tra le due differenti forme societarie della Società a Responsabilità Limitata (SrL) e per Azioni (SpA), incrociate con le dimensioni aziendali.

Come visibile in figura 1, più di 2/3 del campione adotta la forma della Società per Azioni, con una distribuzione dimensionale che verte su aziende medio-grandi (risulta addirittura nulla la presenza di aziende micro in questa sezione) mentre un po’ meno di 1/3, soprattutto imprese micro e piccole, seppure con qualche piccola eccezione, è una società a responsabilità limitata.

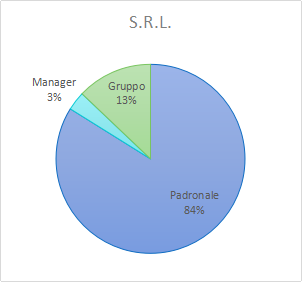

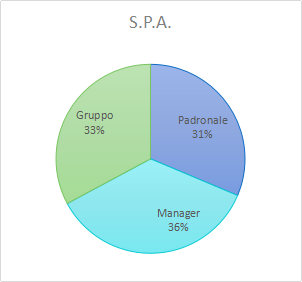

2.2). Struttura di controllo

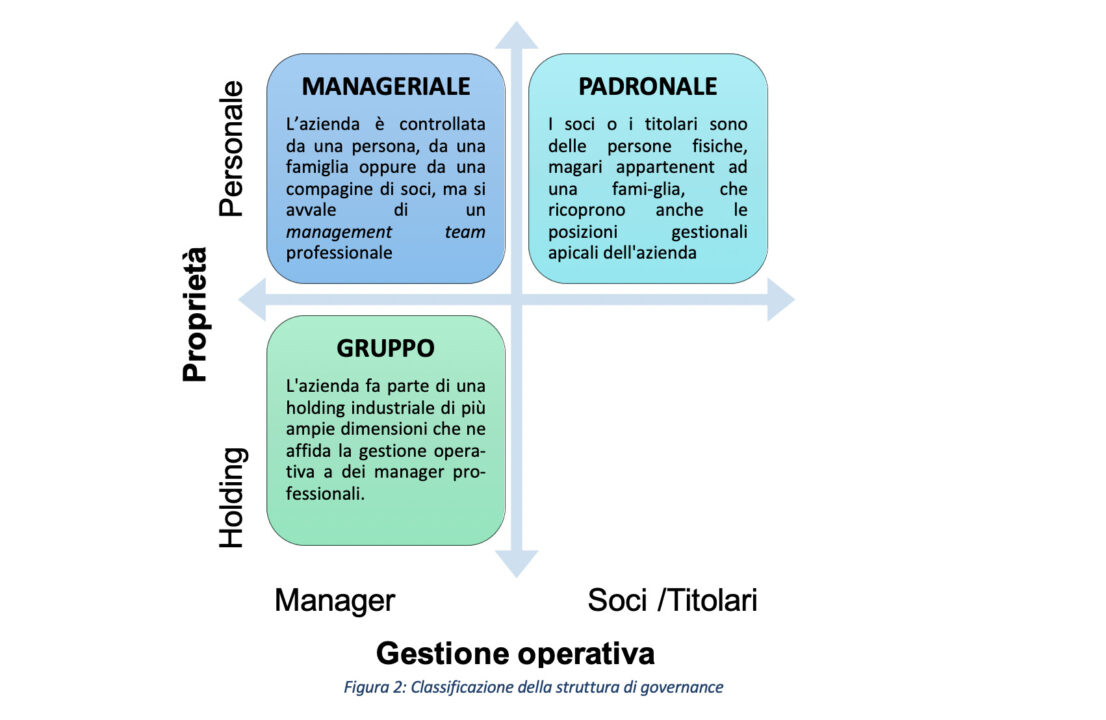

Per ciascuna azienda rispondente è stata inoltre ricostruita la struttura di governance, ricavando i dati dal database online AIDA ed andando a classificarla nelle seguenti tre classi a seconda di chi ne detiene la proprietà e di chi ne esercita la gestione operativa (fig. 2):

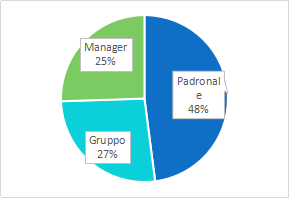

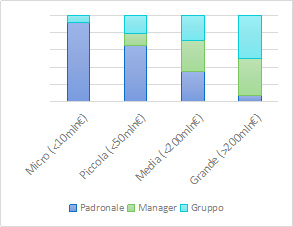

Il risultato rispetto al campione, sia in termini assoluti (fig. 3) sia in termini relativi rispetto alla dimensione aziendale (fig. 4) sono di seguito riportati.

Come evidenziato in figura 3, coerentemente con le attese, il modello padronale è quello maggiormente diffuso nell’intero campione, coprendo quasi la metà delle imprese rispondenti, soprattutto tra le aziende micro e piccole. L’altra metà delle imprese rispondenti ha invece una struttura di controllo manageriale o di gruppo. Queste due forme sono più o meno equiripatite e risultano prevalentemente applicate nelle imprese medie e grandi.

Dalle fig. 5 e 6 si nota la netta differenza in termini di forma societaria nelle due tipologie di struttura di controllo: mentre le SRL sono gestite maggiormente dalle persone che detengono anche la proprietà dell’impresa, non si presenta una tipologia di controllo principale per le Società per Azioni, risultando ciascuna delle tre forme di controllo considerate –padronale, manageriale, gruppo – diffusa in circa un terzo delle Società per azioni censite.

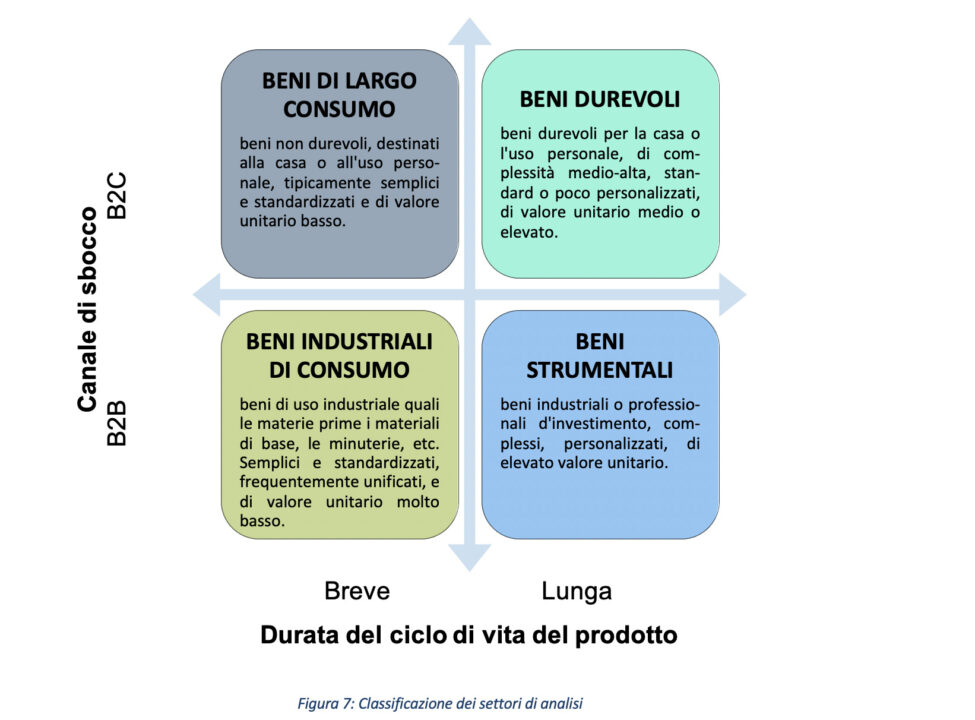

2.3). Catena del valore

Da più parti la classificazione settoriale ATECO viene criticata in quanto non agevola la ricostruzione delle catene del valore, aggregazioni invece fondamentali per capire il funzionamento del sistema economico, soprattutto da un punto di vista operativo. Pertanto, per avere un quadro classificatorio più chiaro ed aggregato delle aziende rispondenti, per ciascuna azienda rispondente si sono caratterizzati il canale di sbocco dei prodotti realizzati (B2B oppure B2C) e la durata del ciclo di vita del prodotto realizzato (beni durevoli e di consumo), determinando 4 settori alle intersezioni, come illustrato in figura 7.

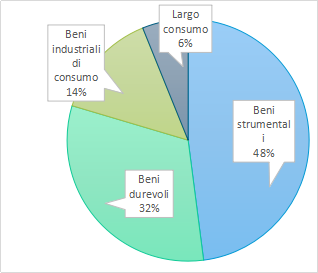

Abbiamo successivamente attribuito ciascuna delle aziende che hanno partecipato alla survey ad una delle macro-filiere indicate in figura 7, indipendentemente dal loro posizionamento all’interno della catena del valore: così, a puro titolo di esempio, un produttore di componentistica automotive sarebbe stato classificato all’interno della filiera dei beni di consumo durevoli, così come un retailer della GDO alimentare all’interno della filiera dei beni di largo consumo.

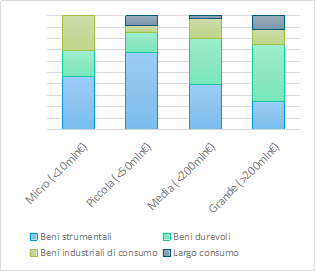

Le risposte si presentano in linea con i business caratteristici dei mercati sopra descritti (fig. 8), con una forte predominanza di aziende che operano nella produzione di beni rivolti al mercato B2B (62% del campione) e durevoli (80%). Fanalino di coda rimane invece chi produce beni di largo consumo. Andando a stratificare questo risultato per dimensione aziendale (fig. 8), si può notare con evidenza l’effetto delle economie di scala: si evidenzia infatti l’assenza di esemplari di aziende micro nel settore del largo consumo mentre invece le aziende nella filiera dei beni strumentali, che producono beni personalizzati, tendono a trovarsi di più tra le aziende di dimensione piccola o micro.

2.4). Caratterizzazione della catena del valore

Per ciascuna azienda rispondente, come anticipato nell’articolo precedente, è stata analizzata e caratterizzata la catena del valore alla quale appartiene, classificandola rispetto ai seguenti due aspetti:

- Morfologiadella catena del valore, definendola come:

- convergente– quando tipicamente si parte da molte tipologie di materiali e materie prime, numerosi tipi di componente, e tante varietà di sottogruppi per arrivare a una gamma relativamente ristretta di prodotti assemblati, come accade ad esempio nella costruzione di automobili, treni, caldaie, etc.

- divergente– quando a partire da una o comunque relativamente poche materie prime si diversifica attraverso una serie più o meno lunga di passaggi una gamma molto più ampia di prodotti finiti, come accade ad esempio nell’industria lattiero-casearia, che a partire dall’unica materia prima latte realizza centinaia di prodotti derivati per: prodotto (latte, panna, yoghurt, burro, formaggi, ..), durata (es: prodotti freschi o a lunga conservazione), caratteristiche (es. prodotti interi, parzialmente o totalmente scremati) e formati.

- Dinamicità ovvero quanto frequentemente la catena del valore subisce variazioni significative; secondo questa direzione abbiamo definito:

- stabili– le catene del valore dove tendenzialmente si stabiliscono partnership per lunghi periodi di tempo tra i medesimi clienti e fornitori. Un esempio può essere quello della filiera agro-alimentare, che ricerca di garantire nel tempo ai propri clienti la maggiore qualità e stabilità del prodotto;

- volatili– le catene del valore che istituzionalmente variano frequentemente una quota parte delle loro relazioni di fornitura, per esempio per motivi logistici (ricorso a fornitori locali) o progettuali (parco fornitori specifico per commessa) o di business (il cliente impone i fornitori di secondo livello). Sono state inserite in questa categoria, ad esempio, aziende attive in produzioni molto personalizzate oppure nel settore ingegneristico che realizzano grandi opere a livello globale e che tendono quindi ad appoggiarsi a fornitori diversi in base alla località in cui operano.

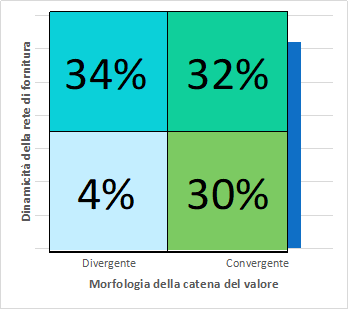

L’incrocio delle variabili sopra delineate consente di comprendere come sono ripartite le catene del valore da questo punto di vista (fig. 9): quasi nessuna delle aziende censite è caratterizzata da una value chain volatile e divergente. Questo perché è evidente che una catena del valore “divergente” richiede inevitabil-mente la qualità, stabilità e sicurezza delle poche materie prime, ottenibile tra l’altro anche grazie alla affidabilità, durata e ripetibilità nel tempo delle relazioni di fornitura.

Essendo numericamente equilibrati tutti gli altri incroci, la maggior parte delle aziende presenti nel nostro campione appartiene ad una supply chain stabile (66% delle imprese) e convergente (64%). Tuttavia, si riscontra un buon 32% di imprese appartenenti ad una filiera stabile ma divergente, quindi, che a partire da poche materie prime, approvvigionate da fornitori conosciuti e di lunga data, realizzano i propri prodotti, facendo della qualità delle materie prime, della stabilità delle relazioni di fornitura e del loro know-how i propri fattori differenzianti.

3). Il prossimo articolo

Nel prossimo articolo verrà completata l’analisi del campione di indagine dal punto di vista dei singoli rispondenti, con l’obiettivo di capire quale esperienza ha alle spalle ciascuno di essi, quali sono le competenze core presidiate e quali le attitudini alla gestione del rischio di fornitura.

Per leggere tutti i capitoli della serie sul rischio di fornitura

Rischio d’impresa e rischio di fornitura

Rischio di fornitura: parte l’indagine su come lo affrontano le aziende

Rischio di fornitura: lo stato dell’arte del manifatturiero

Rischio di fornitura: come vengono gestiti i fornitori?